股票配资利息多少 业绩盈利能力承压,华夏银行发债400亿补充资本

发布日期:2024-08-08 16:48 点击次数:87

来源:尺度商业

耶伦说,所需的投资——到2050年每年需要3万亿美元——“可以用来支持实现可持续和包容性增长的途径,包括那些历史上获得较少投资的国家。”

“补血”成了银行在忙的事!

近期,市场多家上市银行宣布发行无固定期限资本债券,用来补充自身资本。所谓无固定期限资本债券,又称永续债,是商业银行补充其他一级资本的重要工具。

2013年起实施的《商业银行资本管理办法(试行)》对商业银行的资本充足率提出了明确要求,而永续债作为一种有效的资本补充工具,有助于提高商业银行的一级资本充足率和资本充足率水平。

6月12日晚间,A股上市银行华夏银行公告称,该行近日在全国银行间债券市场发行了规模400亿元的2024年无固定期限资本债券(第一期)。发债募集到的资金用于补充本公司其他一级资本。

我们观察到,华夏银行近年来资产规模扩张迅速,2023年末公司总资产规模达到4.25万亿元。不过,其自身的资本充足率近年来却波动明显,并且业绩与盈利能力有所承压。

银行自身的资本情况影响着银行的规模扩张和盈利能力。近年来,随着银行不断加大服务实体经济力度,信贷投放持续增长,这一定程度上在不断加剧资本的消耗,银行急需补充资本来加强抵御风险能力,保障健康稳定发展。

盈利能力承压,发债400亿补充资本

银行补充自身资本通常有两种来源:内源和外源。内源主要依靠留存收益以及部分的超额拨备,外源主要依靠上市融资,增资扩股,发行可转债、优先股、永续债、二级资本债等。

近年来,大部分银行加大了外源补充资本的力度。

2023年,华夏银行实现营业收入932.07亿元,同比下降0.64%,实现净利润263.63亿元,同比增长5.30%。从2021年至2023年近3年来看,华夏银行的营业收入从增长变为下降,营收增速从0.59%下降至-0.64%,净利润增长放缓,净利润增速从10.62%下降至5.30%。

2024年一季度,华夏银行的营业收入为221.14亿元,同步下降4.34%,净利润为58.90亿元,同比增长0.61%,相比2023年一季度末,净利润增速再度放缓,跌破了1%。

华夏银行营收与净利增速下滑背后,公司面临着较大的息差压力,净息差与净利差呈现下降趋势,盈利能力承压。

净息差和净利差,是评估商业银行盈利能力的两大主要指标。

净息差方面,2023年末,华夏银行的净息差为1.82%,相比2022年同期下降了0.28个百分点,相比2021年下降了0.53个百分点。监管部门数据显示,2023年末,商业银行的整体净息差均值为1.69%,股份制银行整体净息差均值为1.76%。

华夏银行的净息差虽然要好于商业银行和股份制银行的平均值,但是与自身相比却在下降。

净利差方面,2023年末,华夏银行的净利差为1.77%,较2022年同期下降了0.3个百分点,较2021年同期下降了0.49个百分点。

2024年一季度末,华夏银行的净息差再度下降,从1.82%下降至1.62%,下降了0.2个百分点。净利差也从1.77%再度下降至1.62%,下降了0.15个百分点。

华夏银行业绩下降,盈利能力承压的情况下,其现金分红比例相对2022年出现了下降。根据华夏银行分红方案,华夏银行2023年年度每10股分红3.84元,现金分红比例为23.18%,比2022年的24.35%下降了1.17个百分点,现金分红比例没有达到30%。

现金分红比例不到30%,主要是华夏银行用来补充资本了。

根据华夏银行的公告,华夏银行表示,公司目前仍处于持续转型升级的发展阶段,为了更好服务落实国家战略政策,提升服务实体经济的能力,需要有充足的资本支撑业务发展。

由此可见,华夏银行面临着资本补充的压力。评级机构中成信国际对华夏银行发行债券的评级报告中也指出,华夏银行盈利能力有待提升,资产质量面临持续压力,短期流动性风险管控难度较大,面临持续的资本补充压力。

外源方式成为了银行补充资本的重要方式,发行永续债成为重要工具。华夏银行也是如此。

2024年5月,华夏银行《关于申请资本工具计划发行额度的请示》获得了国家金融监管总局核准。根据相关批复,华夏银行获准发行800亿元的资本工具,品种为无固定期限资本债券。

根据华夏银行6月12日晚间的公告,华夏银行在6月11日发行完毕了第一期,金额为400亿元,前5年票面利率为2.46%,每5年调整一次。

评级机构中诚信国际给予华夏银行此次发行债券AAA的评级,并表示,本期无固定期限资本债券的发行,将有利于华夏银行改善资本结构,提升资本实力。

资本充足率起伏波动,资本实力仍有待提升

做生意是需要本钱的,资本就是商业银行的本钱,直接决定了生意能做到多大规模,是银行最为宝贵的资源之一。

2024年1月1日起正式实施的《商业银行资本管理办法》对银行资本补充提出了更高要求。明确规定,商业银行各级资本充足率最低要求为核心一级资本充足5%、一级资本充足率6%、资本充足率8%。

另外,商业银行应在最低资本要求的基础上计提储备资本。储备资本要求为风险加权资产的2.5%,由核心一级资本来满足,即商业银行核心一级资本充足率、一级资本充足率以及资本充足率的最低要求(含储备资本)分别为7.5%、8.5%、10.5%。

此外,法规还规定,系统重要性银行还应计提附加资本。系统重要性银行分为五组,第一组到第五组的银行分别适用0.25%、0.5%、0.75%、1%和1.5%的附加资本要求。

华夏银行是国内重要的系统性银行之一,处于第一组,适用0.25%的计提附加资本。这意味着华夏银行的资本在满足监管要求上还要更加提升。

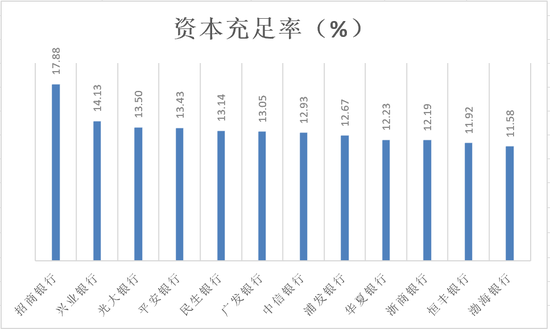

2023年,华夏银行的核心一级资本充足率为9.16%,一级资本充足率为10.48%,资本充足率为12.23%。对比监管值来看,华夏银行高于监管值。

但是从2021年至2023年近3年数据来看,华夏银行资本充足率波动比较大。2021年末是12.82%,2022年末是13.27%,2023年末是12.23%,2023年距离监管值的空间不到2个百分点。

监管部门的数据显示,2023年末,我国商业银行(不含外国银行分行)的资本充足率为15.06%,一级资本充足率为12.12%,核心一级资本充足率为10.54%。

华夏银行对比来看,各项资本充足率指标都低于商业银行的均值。

此外,以资本充足率为例,对比12家股份银行,华夏银行的资本充足率在12家股份银行中排第9位置,比较靠后。

2024年一季度,华夏银行的资本充足率、一级资本充足率、核心一级资本充足率分别为12.55%、10.75%、9.44%,较2023年末的各项资本充足率有所提升。

但是,2024年一季度末,我国商业银行(不含外国银行分行)资本充足率为15.43%,一级资本充足率为12.35%;核心一级资本充足率为10.77%。华夏银行的水平还是低于商业银行的均值。

综合来看,华夏银行资本充足率近年波动明显,资本充足率在股份制银行中靠后,并且低于商业银行的整体均值。作为全国重要性系统银行,华夏银行的资本实力需要再提升。

对于华夏银行盈利承压,发行400亿债券补充自身资本的情况,你怎么看呢?

海量资讯、精准解读,尽在新浪财经APP

海量资讯、精准解读,尽在新浪财经APP

责任编辑:杨红卜 股票配资利息多少

- 个人配资炒股配资 百奥家庭互动早盘持续涨逾10% 重磅IP持续贡献业绩收入

热点栏目 自选股 数据中心 行情中心 资金流向 模拟交易 客户端 百奥家庭互动(02100)早盘持续走高,股价上涨9.96%,现报0.265港元,成交额126.23万港元。 9月20日,百奥家庭互动宣布旗下《奥比岛:梦想国度》手游全新3.3版本“奇妙游乐园”上线,《奥比岛》页游周年庆版本重磅开启,“奥比岛”IP迎来十六...

- 大连股票配资 Snap盘前跌超18%,Q2营收、Q3盈利指引均不及预期

专题:聚焦美股2024年第二季度财报 了解原油期货杠杆交易的机会可以让投资者在市场波动较大的情况下,通过杠杆交易获得更高的收益。以下是一些了解原油期货杠杆交易机会的途径: 格隆汇8月2日|Snap(SNAP.US)盘前跌超18%报10.45美元。Snap周四盘后公布财报显示,第二财营收12.4亿美元,分析师预期12.5...

- 原油期货配资平台 友邦保险发布中期业绩 新业务价值同比上升25%至24.55亿美元

热点栏目 自选股 数据中心 行情中心 资金流向 模拟交易 客户端 友邦保险(01299)发布截至2024年6月30日止六个月的中期业绩,增长率按固定汇率基准列示:总加权保费收入210.86亿美元,同比增长12%;税后营运溢利为33.86亿美元,同比增长7%;每股基本税后营运溢利30.18美仙,同比增加10%。股东分配权...

- 股票配资利息多少 纳指期货跌幅扩大至3%

转自:财联社股票配资利息多少 1. 与券商合作:投资者可以与券商合作,通过其提供的配资服务进行股票交易。投资者可以选择与不同的券商进行合作,根据自己的需求选择合适的配资方案。 【纳指期货跌幅扩大至3%】财联社8月5日电,美股期货短线持续走低股票配资利息多少,纳指期货跌幅扩大至3%,道指期货跌0.8%,标普500指数期货...